财联社10月22日讯(记者闫军)涨到头晕目眩,又表演“高台跳水”,近期涌入黄金的投资者有点懵了。

10月22日,贵金属上演“横跳”行情,COMEX黄金期货、现货黄金一度大跌超5%,盘中创自2013年4月以来的最大单日跌幅,逼近4000美元关口,再触底反弹,涨至4197美元后再度回落,再次跌回4100美元线下,多空大战异常激烈。

黄金近期在高位仍然获得加仓,仅21日,场内黄金主题ETF合计净流入近60亿元,当前约4100美元的价格,价格已经跌回至10月13日,有统计显示,这期间涌入黄金ETF的资金约300亿元,短期被套。

坐不住的不只是投资者,面对黄金价格的大起大落,基金公司火速出手心理按摩,多位国内外机构基金经理表示,长期看好黄金走势。

10月以来近380亿资金流向黄金,超7成投资者短线“被埋”

黄金板块今年表现亮眼,以黄金ETF为例,尽管当前大跌,黄金ETF、上海金ETF、黄金股ETF等相关主题ETF年内涨幅依然高达50%以上。

黄金慢慢涨出信仰,也获得资金的青睐。华安黄金ETF最新规模达到868.3亿元,博时、易方达、国泰旗下黄金ETF也分别达到412.18亿元、347.2亿元以及297.59亿元。

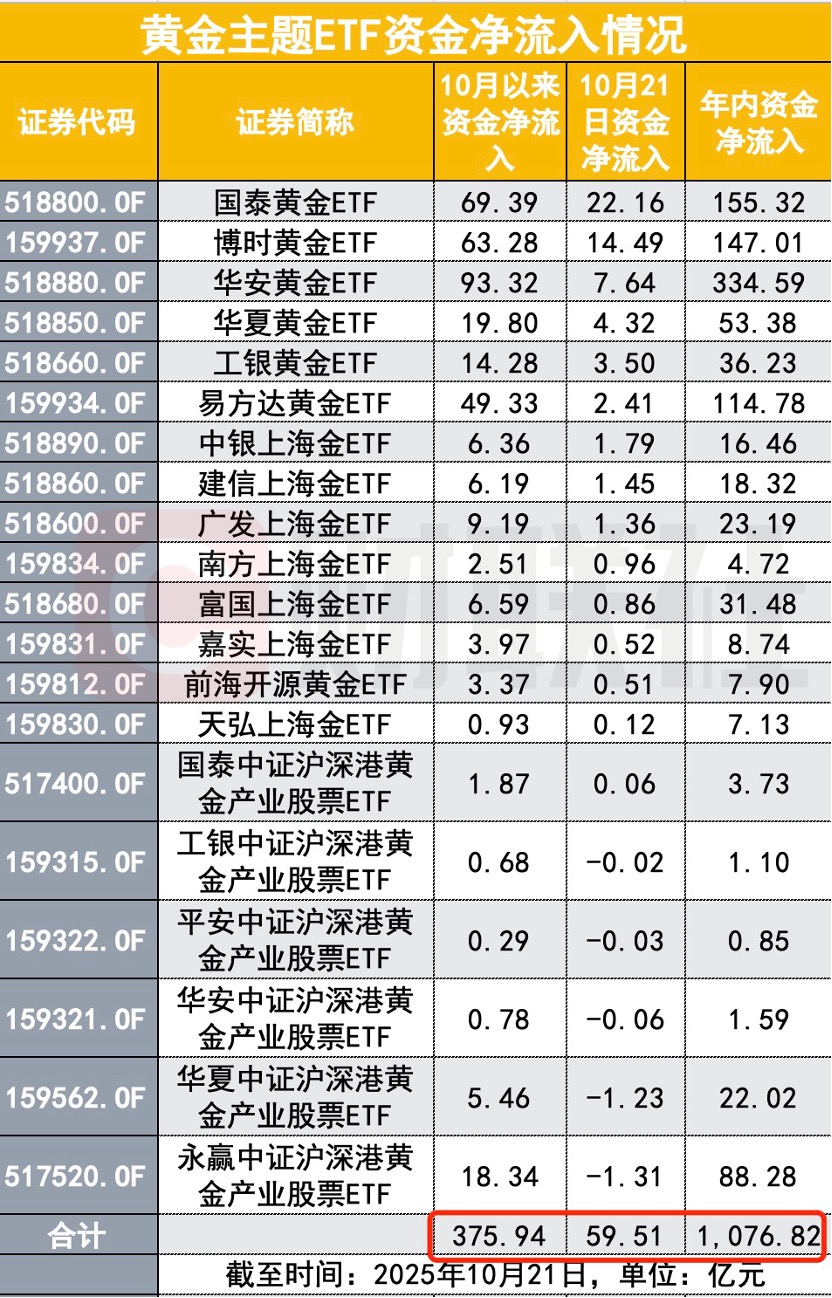

资金流向上来看,今年以来,截至10月21日,21只全市场黄金主题ETF均为正流入,合计净流入1076亿元。其中,华安黄金ETF净流入334.59亿元,国泰黄金ETF、博时黄金ETF、易方达黄金ETF净流入也均超百亿元。

10月以来,国际金价多次突破高位,投资者并没有越涨越卖,而是持续增持,本月以来涌入黄金ETF资金达到375.94亿元,而仅10月21日单日,60亿资金加仓了黄金。

不过,随着黄金高位的震荡,加仓资金短期内被套。当前国际金价跌至10月13日,以此估算,此后加仓的约300亿元资金短期来看处于亏损中。

为何下跌?

没有永远上涨的资产,黄金也不例外。此次急跌多少还是让投资者有些措手不及。基金公司也火速进行了解读。

对于黄金市场出现大幅急跌调整,永赢基金经理刘庭宇表示,原因主要有四个:

一是俄乌冲突缓和迎来实质性进展。虽然俄罗斯方面尚未对此表态,但这仍让市场风险偏好提升,避险情绪带来的黄金溢价短期消退。

二是短期交易拥挤。前期金价快速上涨的过程中已经积累了较高的市场拥挤度,短期资金兑现动力较强。

三是海内外期货交易所提高保证金比例并提示风险,部分被迫平仓的资金进一步放大了调整幅度。

四是美元指数反弹也给黄金市场带来了额外压力。

短期交易拥挤是当下基金经理的共识。中欧资源精选混合基金经理叶培培表示,黄金短期出现情绪过热的交易拥挤,预计可能存在10%-15%的回调空间,类似今年4-8月行情。

今年4-8月,黄金在经历了此前一波上涨后,出现高位震荡,直到8月底再次发起新一轮上涨攻势。

强调短期调整,机构依然看好黄金长期表现

从短期来看,基金经理们意识到黄金的风险,但不改变对黄金的长期看好。

叶培培指出,从中长期来看,金价的驱动力未发生根本转变,金价的天花板较高。目前可投资的黄金市值占股债组合的比例大幅低于80年代之前,美元资产再平衡仍有空间。

刘庭宇也表示,黄金的长期趋势并没有改变。原因如下:

一是宏观上,美国经济短期内或难摆脱滞胀格局,而历史上黄金在滞胀环境中,相对其他大类资产更易受益。当前美联储已如期降息,后续随着政策节奏推进,市场对降息的预期还会逐步明晰,这对黄金而言是重要支撑。

二是资金面上,SPDR 持仓量从 6 月就开始快速回升,美联储降息背景下,欧美投资者的流入已是本轮金价上行的主要驱动力,未来这股力量还可能带动亚洲投资者回流。同时,数字黄金的普及,也有望为黄金带来全新买盘。

三是全球 “去美元化” 趋势在加剧,美联储独立性动摇、赤字率上行正进一步侵蚀美元和美债信用。中国、印度等新兴市场央行的黄金储备占比,显著低于全球平均水平。“这些市场参与方有充足动力持续增加黄金资产配置,这会不断抬升黄金和黄金股的价格中枢。”刘庭宇表示。

外资机构持类似观点。在刚刚举行的深圳市财富管理协会主办的2025香蜜湖财富管理周·湾区财富管理高质量发展交流会上,黄金配置成为外资经济学家们的必谈话题。

摩根士丹利中国首席股票策略师王滢表示,基于降息周期的历史表现、地缘政治不确定性、各国央行持续增持黄金储备等背景下,尤为看好黄金的表现。“预计在当前价格基础上,黄金还有至少5%的上涨空间。”

瑞银财富管理大中华区投资总监及亚太区宏观经济主管胡一帆直言,持有黄金也是分散投资和对冲投资组合风险的良策。

她指出,今年以来,美元贬值约10%,这使得美元资产的实际收益受到影响。全球投资者对美债的兴趣也在减弱,部分原因是美债评级从AAA下调至AA+。市场对美债的潜在风险也存在担忧。在这种背景下,各国央行纷纷购买黄金,以分散储备资产风险。

此外,黄金价格驱动因子逆转也有明显的标志。

叶培培建议投资者,看美元信用何时走弱,复盘过去60年,黄金与美元信用大致呈现此消彼长态势,典型代表是克林顿时期,美国财政盈余、美元信用强,金价走势较差,而在多数美国财政赤字率较高阶段,金价则往往表现强势。

“假设未来美国经济能够实现长期强劲复苏,使得财政重新达到平衡,比如赤字率下降到4%以下,那么金价大牛市可能会结束。”叶培培表示,在此之前,倾向于认为金价仍处于一个震荡上涨通道中。