继主动权益类公募基金产品降费,如今宽基股票ETF巨头也开始降费,公募降费改革又有了新进展。

11月19日,华夏基金、华泰柏瑞基金、易方达基金、嘉实基金、南方基金、华安基金等6家基金管理人官网陆续公告,调降旗下大型宽基股票ETF管理费率、托管费率。管理费的年费率均由0.5%降低至0.15%,托管费年费率则由0.1%降低至0.05%,已是行业最低水平。

据时代财经不完全统计,本轮降费一共涉及20只宽基ETF,及其联接基金,涉及沪深300、上证50、中证500、中证1000、科创板50等核心宽基指数。

其中,包括6只截至9月末管理规模已超千亿元的股票ETF,分别是华泰柏瑞沪深300ETF、易方达沪深300ETF、华夏沪深300ETF、华夏上证50ETF、嘉实沪深300ETF、南方中证500ETF。

图片来源:时代财经

这批基金公告降费当日,证监会主席吴清在第三届国际金融领袖投资峰会上表示,稳步推进公募基金行业费率等改革,大力发展权益类基金特别是指数化投资。

吴清称,权益类ETF规模今年已先后突破2万亿和3万亿元大关,发展势头良好。吴清同时强调,今年9月,证监会会同中央金融办出台了推动中长期资金入市的指导意见,着力打通社保、保险、理财等资金入市的堵点痛点,建设培育鼓励长期投资的市场生态。

巨头“重磅”降费,每年可为投资者省51.2亿元

根据6家基金公司的公告,管理费率和托管费率调降,具体实施时间在11月20日~23日。头部宽基股票ETF集体降费,意味着被动指数基金也正式进入低费率时代。

上述6只规模超千亿元的股票ETF,截至9月30日的管理规模合计为1.28万亿元。其中,以A股“晴雨表”沪深300指数为标的的华泰柏瑞沪深300ETF,其单只规模已经达到3975.46亿元,断层领先。

本轮宽基股票ETF降费,管理费的年费率由0.5%减少0.35个百分点至0.15%,托管费的年费率由0.1%减少0.05个百分点至0.05%。仅以上述6只巨头ETF合计1.28万亿元的基金规模进行测算,费率调降后,每年的管理费用将缩减44.8亿元,托管费用将缩减6.4亿元,合计可为投资者节省51.2亿元。

实际上,今年以来截至本轮宽基股票ETF巨头降费前,已有30余只股票ETF响应号召、实施降费,其中多只管理费率、托管费率也分别降至0.15%、0.05%的市场最低水平。但此前降费产品规模体量均较小,一般不超过100亿元。

以Wind数据筛选,截至11月20日,股票型被动指数型ETF共780只,其中超过70%的ETF管理费率为0.5%,仍为市场主流;托管费率方面,超过70%的ETF托管费率为0.1%。

此次多只宽基股票ETF巨头调降费率,或将带动其他同类基金跟随下调。不过,前海开源基金首席经济学家杨德龙也指出,这可能会导致中小基金公司收入和利润出现较大幅度下降,在经营方面有一定挑战。

公募降费进行时,主动权益类降费基本完成

去年7月8日,证监会正式发布《公募基金行业费率改革工作方案》。这标志着呼声已久的公募基金费率改革正式启动。该方案拟在两年内采取15项举措全面优化公募基金费率模式。

据上述方案,公募降费主要分为“管理费用——交易费用——销售费用” 三个阶段。第一阶段主要是调降主动权益类基金产品的管理费、托管费;第二阶段,降低交易佣金费率,降低基金管理人证券交易佣金分配比例上限;第三阶段,降低申购费,即在基金销售环节降费。

实际上,历经一年多,第一阶段的主动权益类基金产品降费已基本完成。

通过Wind数据筛选,截至11月20日,超4600只主动权益基金(包含普通股票型、灵活配置型、偏股混合型、平衡混合型基金,A/C类份额合计)中,超98%的基金管理费率为1.2%及以下,同样超98%的基金托管费率在0.2%及以下。

今年4月19日,证监会发布《公开募集证券投资基金证券交易费用管理规定》(以下简称《规定》),于7月1日正式实施。这意味着公募降费的第二阶段举措正式落地。

《规定》第四条提到,基金管理人管理的被动股票型基金的股票交易佣金费率,原则上不得超过市场平均股票交易佣金费率。

《规定》第五条则针对佣金总额作出明确要求,一家基金管理人通过一家证券公司进行证券交易的年交易佣金总额,不得超过其当年所有基金证券交易佣金总额的15%,证券公司控股的境内证券经纪业务子公司纳入母公司合并计算。

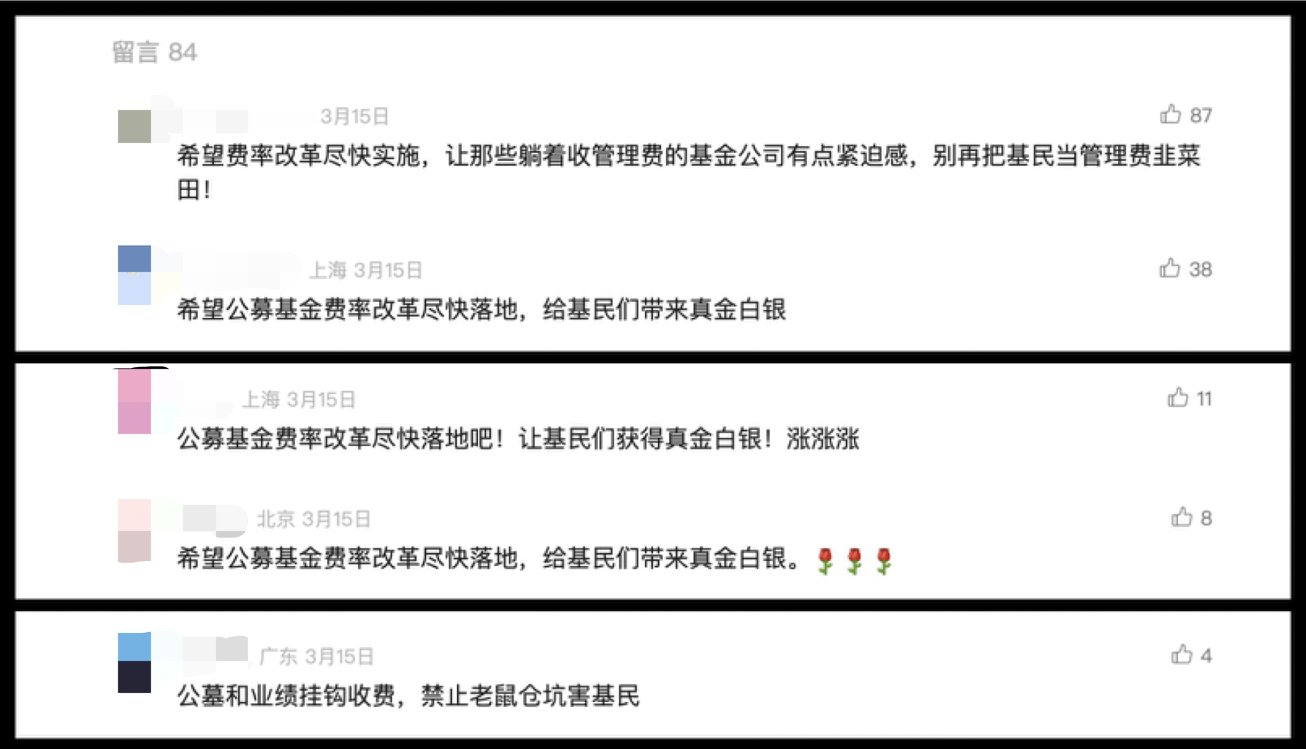

而在《规定》发布之前,3月15日,证监会官方公众号发布公募基金监管加快推进的试行意见,大量投资者在其评论区留言,希望费率改革尽快实施。

图片来源:截图自证监会发布公众号评论区

在本轮宽基巨头ETF降费中,也有多名投资者向时代财经表达了期待。但一名来自广州、有两年ETF投资经验的投资者告诉时代财经,对于量小的投资者可能影响不大,更关注产品背后的行业整体运行情况。

该名投资者表示,今年以来已经陆续抛售主动收益的基金产品,日后将会长期持有被动指数型ETF,但是否加仓仍需行业面出现长期利好。